L'analyse des marchés financiers

30/06/2025

Un tournant dans le leadership sur les marchés actions mondiaux*$

Les performances présentées ont trait aux années passées. Les performances passées ne sont pas un indicateur fiable des performances futures.

Les anticipations, projections ou objectifs mentionnés dans ce document sont présentés à titre indicatif et ne sont en aucun cas garantis. Les commentaires et analyses reflètent l'opinion de HSBC Asset Management sur les marchés et leur évolution, en fonction des informations connues à ce jour. Ils ne sauraient constituer un engagement de HSBC Asset Management. Par conséquent, HSBC Asset Management ne saurait être tenue responsable d'une décision d'investissement ou de désinvestissement prise sur la base de ce document et/ou analyse dans ce document.

Xavier Baraton, Directeur des Investissement chez HSBC Asset Management, nous fait part de son analyse pour les marchés financiers au second semestre 2025.

Le monde post-crise financière mondiale de 2007-2008, caractérisé par la domination des politiques américaines, une mondialisation synchronisée et des dynamiques inflationnistes prévisibles, cède la place à une configuration beaucoup plus fragmentée. Nous entrons dans une ère qui sera marquée par des politiques aux contours très incertains, une inflation très volatile et un réalignement géopolitique des échanges commerciaux, des flux de capitaux et des rythmes de croissance. Les États-Unis étant confrontés à une fragilité budgétaire accrue et à des politiques de moins en moins crédibles, leur rôle de locomotive des marchés actions mondiaux et de refuge pour les capitaux est remis en question.

Une domination américaine remise en question

La domination mondiale des actions américaines a pris forme à partir d’un rebond marqué dans le sillage de la crise financière mondiale (2007-2008), d’un leadership technologique inégalé et d’une politique budgétaire qui a su attirer des flux de capitaux mondiaux vers les Etats-Unis. L’indice S&P 500 (Grandes capitalisations américaines) a bénéficié d’une collecte massive, alimentée par les achats de bons du Trésor américain par les banques centrales, par l’augmentation régulière des allocations aux Etats-Unis des investisseurs institutionnels et par la contribution des investisseurs particuliers au rebond des valeurs technologiques. Ces tendances se sont accélérées après 2018 et la pandémie de COVID, les investisseurs étant à l’époque convaincus de la viabilité du modèle de croissance américain.

Le taux de détention d’actifs américains par des étrangers a considérablement augmenté, avec un triplement des participations en actions en l’espace de trente ans et un doublement ces vingt dernières années. Les États-Unis représentent aujourd’hui près de 70 % de l’indice MSCI World (Grandes et moyennes entreprises des pays développés), contre environ 50 % il y a vingt ans. Toutefois, pour la première fois depuis longtemps, les investisseurs observent une période prolongée marquée par une surperformance du reste du monde par rapport aux marchés actions américains.

Cette situation soulève deux questions majeures : la viabilité du maintien de « l’exceptionnalisme américain » et l’émergence éventuelle d’un paysage d’investissement plus équilibré. La diminution, même de quelques points de pourcentage, de la pondération des États-Unis dans les indices mondiaux se traduirait par une réorientation de milliards de dollars et modifierait la dynamique des portefeuilles.

Des écarts de valorisation significatifs et quelques signaux d’inflexion

Historiquement, les actions américaines ont affiché des performances solides et régulières, devenant une pierre angulaire des portefeuilles mondiaux. Toutefois, les écarts de valorisation semblent désormais tendus. Depuis l’élection de Donald Trump, le ratio cours/bénéfices (PER) à terme de l’indice S&P 500 a culminé à plus de 22 fois, contre 14 à 15 fois pour les autres marchés mondiaux. Si le secteur technologique américain (en particulier les « 7 Magnifiques* ») a justifié en partie cette hausse, en raison de la vigueur de ses bénéfices, sa valorisation a surtout été soutenue par les mesures de relance budgétaire et l’optimisme des investisseurs. Après la crise financière mondiale de 2008 et la pandémie de COVID-19, le gouvernement américain a mis en œuvre des mesures de relance sans précédent, dépassant de loin les projets budgétaires de la plupart des autres pays. En soutenant la consommation et la rentabilité des entreprises, cette politique a largement contribué à l’envolée des bourses américaines.

*Les « 7 Magnifiques » : Groupe de 7 entreprises américaines qui se distinguent par leur taille, leur croissance et leur leadership dans le secteur des technologies : Alphabet (ex-Google), Apple, Meta (ex-Facebook), Amazon, Microsoft (soit les ex-« GAFAM »), auxquelles il faut ajouter Nvidia et Tesla.

Cependant, avec l’essoufflement de la dynamique budgétaire, le niveau élevé des valorisations américaines ne se justifie plus autant qu’auparavant. Notons que les dépenses de l’État devraient diminuer en glissement annuel en 2025, une tendance très rare depuis la crise financière mondiale.

L’Europe, d’un rôle de second plan à un statut majeur

Parallèlement, d’autres régions, comme la zone euro, commencent à réorienter leur politique budgétaire afin de soutenir leur croissance. L’Allemagne, première économie de la zone euro, est notamment à la manœuvre. Le gouvernement a décidé d’augmenter ses dépenses et d’équilibrer ses perspectives budgétaires, ce qui devrait offrir des perspectives favorables aux actions européennes.

L’Europe a longtemps été sous-pondérée dans les portefeuilles mondiaux. Compte tenu des politiques d’austérité, de l’assainissement des bilans des banques et de l’atonie de la croissance, les investisseurs préféraient s’en écarter et s’exposer à la dynamique prétendument inépuisable des actions américaines. Mais cette tendance semble en train de s’inverser pour des raisons qui vont au-delà de la simple rotation tactique. Les écarts de valorisation entre l’Europe et les États-Unis ont atteint un niveau que les marchés ne parviennent plus à expliquer de manière rationnelle.

D’autre part, la conjoncture macroéconomique de l’Europe devient également plus favorable. Les indices des directeurs d’achat (PMI), indicateurs du niveau de confiance des entreprises, se sont stabilisés et sont même repartis à la hausse. Avec la normalisation de l’inflation, la Banque centrale européenne peut facilement assouplir sa politique. La nouvelle politique budgétaire expansionniste de l’Allemagne pourrait également changer la donne pour la croissance européenne. À eux tous, ces différents facteurs plaident en faveur d’une augmentation structurelle des valorisations des actions européennes, même si une possible dépréciation du dollar pourrait freiner la croissance des bénéfices des entreprises européennes.

Autre changement majeur, la disparition supposée du pacte commercial mondial mis en œuvre après la Seconde Guerre mondiale et reposant sur un système mondialisé sous l’égide des États-Unis. Les droits de douane imposés par Donald Trump le « Jour de la libération » ont remis en question l’hypothèse selon laquelle les États-Unis pourraient rester indéfiniment le moteur de la demande mondiale. Si d’autres pays commencent à investir massivement pour accroître leur résilience et renforcer leur défense, ce qui semble de plus en plus probable, les dynamiques budgétaire et économique pourraient basculer en faveur des actions du reste du monde.

Un monde multipolaire se dessine

La prédominance des actions américaines n’est donc plus une évidence. Les contraintes budgétaires, les valorisations très élevées et les mutations géopolitiques contribuent à l’émergence d’un environnement d’investissement plus équilibré. L’idée n’est pas de s’affranchir entièrement des actions américaines, mais de reconnaître que la domination des États-Unis pourrait entrer dans une phase de pause ou d’ajustement.

Les grandes capitalisations technologiques américaines continuent naturellement à bénéficier de leur taille, de l’économie de plateforme et de leurs innovations. Leur puissance est toutefois dépendante d’une dynamique économique plus large.

Le moindre ralentissement de l’activité économique aux États-Unis pourrait réduire la demande, même pour ces entreprises ultradominantes. Si les États-Unis conservent le leadership en matière d’innovation, la pérennité des bénéfices du secteur pourrait être mise à rude épreuve lors de la prochaine phase du cycle économique.

Dans le même temps, les arguments en faveur d’une diversification à l’échelle mondiale ne cessent de se renforcer au gré de l’émergence d’alternatives, y compris dans le secteur technologique. Par exemple, les nouvelles puces électroniques annoncées récemment par l’entreprise coréenne Huawei pourraient, si elles sont viables, réduire le pouvoir de fixation des prix de Nvidia (principal fabricant américain). D’autre part, en dehors des États-Unis, de nombreux pays font preuve d’une plus grande discipline budgétaire, bénéficient de valorisations plus attractives et déploient des politiques de plus en plus ambitieuses. À mesure que le cycle économique arrivera à maturité, le fait de s’exposer à nouveau aux actions du reste du monde pourrait donc être source non seulement de diversification mais aussi de performances plus élevées.

A ce stade, le choc induit par les droits de douane a probablement eu l’effet d’un avertissement, incitant à un réexamen des stratégies d’allocation. La capacité de cette dynamique à encourager une approche d’investissement plus large sur les marchés actions sur le long terme dépendra des politiques qui seront mises en œuvre, de la résilience de l’économie et de la psychologie des investisseurs. Une chose est claire : le reste du monde est devenu un concurrent sérieux pour briguer le leadership des marchés mondiaux.

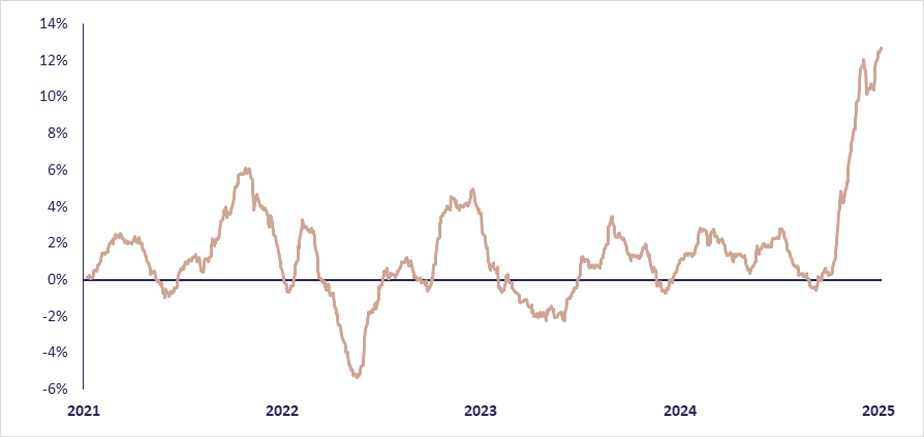

Cumul des flux sur 3 mois vers les ETF* d’actions européennes (en % des actifs sous gestion)

*ETF : fonds indiciels cotés, répliquant la performance d'un indice

Sources : HSBC AM, Bloomberg. Données arrêtées en mai 2025.

Conclusion

Les droits de douane imposés par Donald Trump le « Jour de la libération » ont peut-être constitué un tournant politique, mais le point d’inflexion en matière d’investissement est probablement plus profond. La configuration d’investissement mondiale qui a favorisé la croissance des grandes capitalisations américaines présente des signes de tension, alors que les anomalies des valorisations des actions européennes, des petites capitalisations et des secteurs économiques décotés sont désormais trop importantes pour être ignorées.

La phase dans laquelle évoluent actuellement les marchés actions mondiaux n’est pas seulement turbulente, elle est également transitoire. L’Europe, en particulier, est à un tournant. Grâce à d’importantes décotes de valorisation, à une embellie de la conjoncture macroéconomique et à la vigueur sous-estimée des bénéfices, la région pourrait profiter d’une rotation structurelle.

Nous nous orientons vers un contexte d’investissement plus équilibré, dans lequel les valeurs défensives (peu sensibles à la conjoncture), les petites capitalisations et les actions décotées pourraient retrouver toute leur place, en particulier sur les marchés dont les fondamentaux ne justifient plus des décotes persistantes.

Certes, divers risques comme les effets de change, les chocs géopolitiques et l’impact inconnu d’une éventuelle escalade tarifaire pourraient remettre en cause ces tendances. Mais il est indispensable de ne pas ignorer le mouvement sous-jacent de rééquilibrage qui est déjà à l’œuvre.

Achevé de rédiger en juin 2025.

Les performances passées ne sont pas un indicateur fiable des performances futures.

Toute simulation ou projection présentée dans ce document ne saurait en aucune manière être garantie. Les commentaires et analyses reflètent l'opinion de HSBC Global Asset Management sur les marchés et leur évolution, en fonction des informations connues à ce jour. Ils ne sauraient constituer un engagement de HSBC Global Asset Management (France).

Source : MSCI. Les données MSCI sont réservées exclusivement à un usage personnel et ne doivent être ni reproduites, ni transmises ni utilisées dans le cadre de la création d’instruments financiers ou d’indices. Les données MSCI ne sauraient constituer ni un conseil en investissement, ni une recommandation de prendre (ou de ne pas prendre) une décision d’investissement ou de désinvestissement. Les données et performances passées ne sont pas un indicateur fiable des prévisions et performances futures. Les données MSCI sont fournies à titre indicatif. L’utilisateur de ces données en assume l’entière responsabilité. Ni MSCI ni aucun autre tiers impliqué ou lié à la compilation, à l’informatisation ou à la création des données MSCI (les « Parties MSCI ») ne se porte garant, directement ou indirectement, de ces données (ni des résultats obtenus en les utilisant). Les Parties MSCI déclinent expressément toute responsabilité quant à l'origine, l'exactitude, l'exhaustivité, la qualité, l'adéquation ou l’utilisation de ces données. Sans aucunement limiter ce qui précède, en aucun cas une quelconque des parties MSCI ne saurait être responsable de tout dommage, direct ou indirect (y compris les pertes de profits), et ce même si la possibilité de tels dommages avait été signalée (www.mscibarra.com).

A lire aussi

-

HSBC Global Asset Management est la société de gestion d’actifs du Groupe HSBC. À ce titre, elle gère certains des OPC (Organismes de Placement Collectif) distribués par le CCF à ses clients. Elle intervient également en tant que prestataire de service pour la gestion financière de mandats de gestion (Gestion Déléguée) du CCF et offre une prestation de fourniture des allocations type pour les mandats d’arbitrage de la banque.

HSBC Global Asset Management (France) - 421 345 489 RCS Nanterre. S.A au capital de 8.050.320 euros. Société de Gestion de Portefeuille agréée par l’Autorité des Marchés Financiers (n° GP99026) ; Adresse postale : 38 avenue Kléber 75116 PARIS ; Adresse d’accueil : Immeuble Cœur Défense | 110, esplanade du Général de Gaulle. La Défense 4 - 92400 Courbevoie – France ; www.assetmanagement.hsbc.com/fr - Copyright : Tous droits réservés © HSBC Global Asset Management (France).

-

CCF - S.A. au capital de 147 000 001 euros, agréée en qualité d’établissement de crédit et de prestataire de services d’investissement, immatriculée au RCS de Paris sous le numéro 315 769 257 - Siège social : 103 rue de Grenelle, 75007 Paris. Intermédiaire en assurance immatriculé à l’ORIAS sous le numéro 07 030 182 (www.orias.fr).